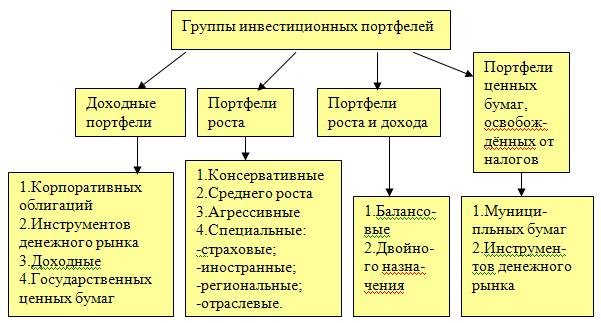

Участники инвестиционных компаний преследуют определённые цели, а именно: получение текущих доходов, обеспечение прироста капитала, одновременное получение доходов и прироста капитала, получение доходов, освобождённых от налогов. Каждая из этих целей может быть достигнута путём помещения средств в различные портфели. Структуру портфелей, формируемых инвестиционными компаниями, проиллюстрируем схемой:

Группы инвестиционных портфелей ( открыть в оригинальном размере)

Доходные портфели предусматривают получение доходов, величина которых соответствует степени риска, приемлемого для инвесторов. Они формируются из фондовых инструментов, приносящих проценты и дивиденды в размере выше среднего уровня, а именно:

- среднесрочных и долгосрочных корпоративных облигаций;

- инструментов денежного рынка, т.е. краткосрочных облигаций повышенной

доходности;

- акций и корпоративных облигаций в различных сочетаниях;

- краткосрочных и долгосрочных государственных долговых инструментов повышенной доходности.

Портфели роста обеспечивают умножение вложенного капитала различными темпами и с соответствующими рисками. Портфели консервативного роста состоят из высоконадёжных бумаг и их состав изменяется медленно. Для портфелей агрессивного роста на короткие сроки приобретаются быстро растущие в цене акции, состав которых постоянно и быстро обновляется. Риск таких инвестиций велик. Портфели среднего роста сочетают качества двух предыдущих. Специальные портфели состоят из бумаг, эмитированных в какой либо одной стране или выпущенных компаниями, расположенными в определённых регионах, а также относящихся только к отдельным отраслям промышленности. К их числу относятся также страховые портфели, гарантирующие средний темп прироста капитала при умеренном риске.

Портфели роста и дохода призваны обеспечить инвестору умножение вложенного капитала с одновременным получением текущего дохода. Балансовые портфели состоят из акций и облигаций. Их структура в зависимости от конъюнктуры рынка постоянно меняется. При этом пристальное внимание уделяется надёжности вложений. Портфели двойного назначения формируются из двух видов собственных акций инвестиционной компании. Одни из них обеспечивают высокий текущий доход, а другие - прирост капитала. Оба вида акций имеют равные номиналы. Инвестор, приобретая их в различных количественных соотношениях, сам формирует свою инвестиционную политику.

Портфели ценных бумаг, освобождённых от налогов включают преимущественно муниципальные бумаги. Доходы приносимые ими не облагаются налогами в большинстве стран, что выгодно инвесторам. Не облагаются налогами и доходы от инструментов денежного рынка, в частности получаемые по краткосрочным ценным бумагам.

Принципы проведения эффективной инвестиционной политики специализированными небанковскими кредитно-финансовыми учреждениями, а также методы снижения риска их деятельности аналогичны коммерческим банкам.